国家税务总局正式文件已落地!对小规模纳税人来说就是重大利好!有人提问:这种情况下,是否可以开具增值税专用发票呢?,紧接着税务局又紧急通知!即时享受税收减免政策!小规模纳税人请务必在3月开票前完成开票软件重大升级,如何操作呢?

时间:3月1日—5月31日

地点:湖北以外

人物:

1、增值税小规模纳税人,适用3%征收率的应税销售收入

2、适用3%预征率的预缴增值税项目

事件:征收率、预征率 3%→1%

政策原文

(点击图片放大看)

有朋友其实已经对此文件看过几遍,但文件中没有写是否可以开具增值税专用发票啊。其实,关于法律法规乃到规范性文件,需要结合来看。

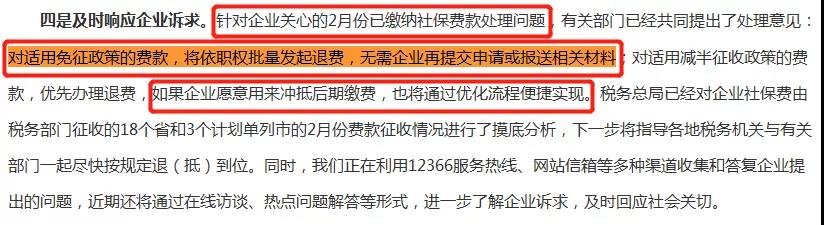

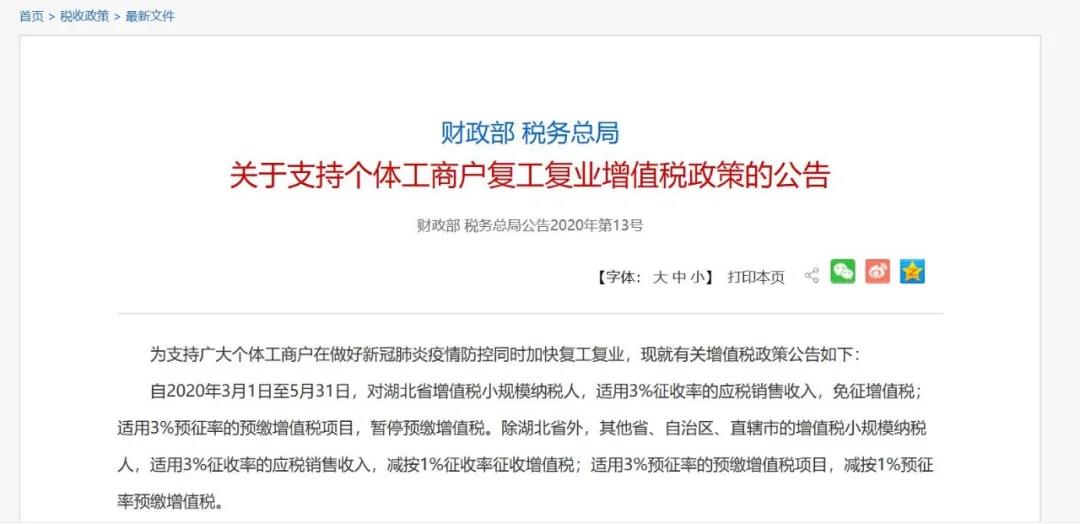

一、“财政部税务总局公告2020年第13号”规定:“自2020年3月1日至5月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税”。

我们再来看一个规定,级次更高。《中华人民共和国增值税暂行条例》第二十一条……属于下列情形之一的,不得开具增值税专用发票:……

(二)发生应税销售行为适用免税规定的。

这两个文件放在一起,结论可得:免征增值税,不得开具专用发票!

二、“财政部税务总局公告2020年第13号”规定:“除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税”。

我们来看另一个规定。《国家税务总局关于增值税简易征收政策有关管理问题的通知》(国税函〔2009〕90号)第一条(一)……适用按简易办法依4%征收率减半征收增值税(此处已由“财税[2014]57号”文件修改为“按照简易办法依照3%征收率减按2%征收增值税”)政策的,应开具普通发票,不得开具增值税专用发票。

也就是说,“依照3%征收率减按2%征收增值税”不得开具增值税专用发票,则可以推定“适用3%征收率减按1%征收增值税”也不得开具增值税专用发票,除非后续另有文件。续:5号公告,按1%征收率开具增值税发票

国家税务总局

关于支持个体工商户复工复业等税收征收管理事项的公告

国家税务总局公告2020年第5号

为统筹推进新冠肺炎疫情防控和经济社会发展工作,支持个体工商户复工复业,贯彻落实相关税收政策,现就有关税收征收管理事项公告如下:

虽然政策标题是支持个体工商户复工复业,但实质政策内容大部分是在谈小规模纳税人优惠,个体工商户基本都是小规模纳税人,但小规模纳税人不一定都是个体工商户,这一点在整个文件立意上有一点矛盾,但无伤大局,也就是说小规模纳税人都可以享受这个政策,并不仅仅是个体工商户。

一、增值税小规模纳税人取得应税销售收入,纳税义务发生时间在2020年2月底以前,适用3%征收率征收增值税的,按照3%征收率开具增值税发票;纳税义务发生时间在2020年3月1日至5月31日,适用减按1%征收率征收增值税的,按照1%征收率开具增值税发票。

这一条解决了很多人疑惑的问题,因为以前从未有过1%的征收率,究竟应该按照3%开票还是1%开票是个争议点。以前曾经有个有点类似的政策就是企业处置09年以前购进的固定资产可选择3%减按2%征收增值税,那个时候的发票开具依然是3%,不过是在纳税申报时少交了1%而已,为什么两种情况处理不同?我的理解是这次优惠政策是直接将征收率从3%降为1%,而固定资产清理那个政策征收率依然是3%,只是减按2%征收,并不是将征收率直接降到2%,因此按照征收率开票才是正确的选择。

当然,这样开出的发票征收率一栏内填写的也就是1%,而不是3%。

二、增值税小规模纳税人按照《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年第13号,以下简称“13号公告”)有关规定,减按1%征收率征收增值税的,按下列公式计算销售额:

销售额=含税销售额/(1+1%)

既然征收率降到了1%,增值税含税价款和不含税价款的计算公式自然是按照1%计算,尤其是对缴税额的计算,而不是先按照3%计算,再将优惠的2%减掉,而是直接计算。

三、增值税小规模纳税人在办理增值税纳税申报时,按照13号公告有关规定,免征增值税的销售额等项目应当填写在《增值税纳税申报表(小规模纳税人适用)》及《增值税减免税申报明细表》免税项目相应栏次;减按1%征收率征收增值税的销售额应当填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税纳税申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

《增值税纳税申报表(小规模纳税人适用)附列资料》第8栏“不含税销售额”计算公式调整为:第8栏=第7栏÷(1+征收率)。

先来说是1% 征收率填表问题,纳税申报表的填写和1%的征收率规定似乎出现了矛盾,如果要完全统一,当然是应该在小规模纳税人增值税纳税申报表中增加1%这种征收率,但由于是疫期阶段性政策,不可能对于纳税申报表做大的改动,因此在纳税申报时采取了特殊的变通填报方法,这一点是特别需要注意的,变通基本逻辑是:

1、由于没有1%征收率,仍然将上调计算出来的不含税销售额填在3%征收率那一栏;这样计算出来的应缴增值税必然是按照3%计算出来的,怎么解决?

2、变通方法依然是作为一种减免税处理,在减免税申报表中上半部分减税项目中填入当期发生额,同时在纳税申报表填入本期减征额,将多算的哪个2%税减除。

再来说说湖北的免征怎么填写,这里的免征同小规模纳税人每个月10万以内的免征性质不同,因此填报方法也有所差异:

1、纳税申报表填写都是填在第四类免税项目,但这里既不是小微企业免税,又不是起征点免税,只能填在12行其他免税销售额;

2、每月10万以内的小微企业免税不需要填写增值税减免税申报表,而这里的免征增值税必须填写减免税申报表下半部分免税项目。

这其实带来了一个更深层次的问题,1%征收率直接开具的是1%发票,免征增值税如何开具发票?企业如何进行会计处理?我的个人看法是这个不同于每个月10万的特殊免税,这里的免税应在发票系统直接开具免税发票,并在会计处理时候不需要进行价税分离。这个尤其需要注意!!关于免税收入更多问题,可以参考我的文章《增值税免税收入如何核算?》。

四、增值税小规模纳税人取得应税销售收入,纳税义务发生时间在2020年2月底以前,已按3%征收率开具增值税发票,发生销售折让、中止或者退回等情形需要开具红字发票的,按照3%征收率开具红字发票;开票有误需要重新开具的,应按照3%征收率开具红字发票,再重新开具正确的蓝字发票。

这个是既有套路,红字发票必须和蓝字发票相对应,在增值税税率发生变化的2019和2018我们都经历过,不再多说。

五、自2020年3月1日至5月31日,对湖北省境内的个体工商户、个人独资企业和合伙企业,代开货物运输服务增值税发票时,暂不预征个人所得税;对其他地区的上述纳税人统一按代开发票金额的0.5%预征个人所得税。

关于这三类主体代开货物运输发票如何预征个税,早在《国家税务总局关于代开货物运输业发票个人所得税预征率问题的公告》(国家税务总局公告2011年第44号)文件就有规定:对《国家税务总局关于货物运输业若干税收问题的通知》(国税发[2004]88号)第四条规定的代开货运发票的个人所得税纳税人,统一按开票金额的1.5%预征个人所得税。

这里的优惠政策针对的也正是这个预征,湖北预征直接停止,其他地区预征降低到0.5%,但需要注意,既然是预征,个税并未完全完成纳税义务,未来可能会有两种可能:

一种可能是个体户、个人独资企业等采用查账征收,那就应当正常申报,但预征税款可以减除;

另一种是个体户和个人独资企业采用核定征收,也应当正常申报,但按照2011年44号公告规定不可以从核定税款中扣除。

对于第一种查账征收而言,预征降低并无太大意义,但对于核定征收而言,预征降低就是直接降税。

六、已放弃适用出口退(免)税政策未满36个月的纳税人,在出口货物劳务的增值税税率或出口退税率发生变化后,可以向主管税务机关声明,对其自发生变化之日起的全部出口货物劳务,恢复适用出口退(免)税政策。

出口货物劳务的增值税税率或出口退税率在本公告施行之日前发生变化的,已放弃适用出口退(免)税政策的纳税人,无论是否已恢复退(免)税,均可以向主管税务机关声明,对其自2019年4月1日起的全部出口货物劳务,恢复适用出口退(免)税政策。

符合上述规定的纳税人,可在增值税税率或出口退税率发生变化之日起[自2019年4月1日起恢复适用出口退(免)税政策的,自本公告施行之日起]的任意增值税纳税申报期内,按照现行规定申报出口退(免)税,同时一并提交《恢复适用出口退(免)税政策声明》(详见附件)。

七、本公告自2020年3月1日起施行。

特此公告。

国家税务总局

2020年2月29日

A公司是小规模纳税人,按季度申报增值税,2020年第一季度,公司实现销售收入8万元,均自开了增值税普通发票。

那么4月份申报增值税时候,直接填写在增值税纳税申报表的第9行、10、17、18行,如下图。然后保存申报即可。

税务局紧急通知!即时享受税收减免政策!小规模纳税人请务必在3月开票前完成开票软件重大升级!

一、国家扶持政策

国务院总理李克强2020年2月25日主持召开国务院常务会议,部署对于个体工商户加大扶持,帮助缓解疫情影响纾困解难。会议确定:

自3月1日至5月底,免征湖北省境内小规模纳税人增值税,其他地区征收率由3%降至1%。

二、开票软件升级

为实现小规模纳税人增值税的减免和下降,根据国家税务总局的要求,小规模纳税人使用的增值税发票税控开票软件(金税盘版)需要在3月份开票前进行升级,升级后的版本为V2.3.10.200228。

如未升级到最新版本,将影响增值税的减免优惠,请相关纳税人务必高度重视本次升级,在3月开票前完成升级!

如果您在升级过程中有任何问题,可通过航天信息全国统一客户服务热线95113或智能客服获取帮助。

三、具体方法如下:

1、自动升级

用户登录开票软件时,软件会自动检测是否有新版本,如果有新版本,软件进行自动升级,升级之后,核实开票软件版本号。可通过登录界面核对是否更新成功。

2、手工触发升级

进入开票系统后,如果检查发现版本号非V2.3.10.200228版本,可点击“帮助”菜单中的“检查更新”手动触发升级。

3、手工升级

纳税人可通过深圳航天信息服务网站(www.075595113.com)中的升级专区或智能机器人等正规渠通道下载获取“增值税发票税控开票软件(金税盘版)V2.3.10.200228”软件安装包,也可拨打0755-95113获取软件安装包,通过手工运行安装程序方式自行升级。